誰かの黒字は必ず他の誰かの赤字であり、誰かの貸出は必ず他の誰かの借入です。

これは経済の鉄則で、マクロでみたとき必ず経済全体のバランスシートが成立します。

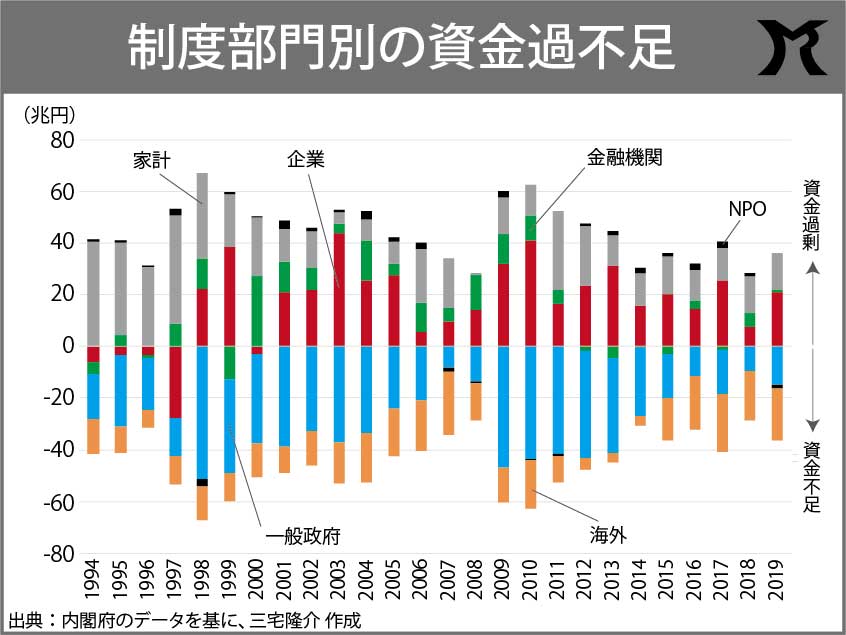

上のグラフは各経済主体の資金過不足の推移ですが、資本主義経済においては各経済主体の資金過不足をみることが経済全体を把握するうえで極めて重要になります。

ここでいう経済主体とは、「一般政府」「企業(非金融法人企業)」「NPO」「金融機関」「家計」「海外」の6つです。

そして資金過不足とは…

①資金が余剰で他の経済主体に資金を供給している状態にあるのか、それとも、②資金が不足して他の経済主体から資金を供給されている状態にある否かを示すものです。

要するに①は資金過剰状態、②は資金不足状態です。

例えば、その経済主体が獲得した所得以上の支出をしている、即ち負債が増えている(もしくは資産が減っている)場合は、資金不足(②)となります。

一方、獲得した所得以下の支出しかしなければ、即ち資産が増えている(もしくは負債が減っている)場合は、資金過剰(①)となります。

誰かがおカネを貸しているとき、反対側で必ず他の誰かがおカネを借りているのですから当然ですね。

大相撲の勝敗結果表のように、勝った力士の白丸の数と負けた力士の黒丸の数が必ずバランスするのと同じです。

ゆえに、全ての経済主体の資金過不足を足し合わせると必ずゼロになります。

上のグラフのとおり、積み上げ棒グラフがゼロの線を中心に上下対象になって釣り合っていることがわかります。

理想的な資本主義経済は、家計が①の状態(資金過剰)となり、企業が②の状態(資金不足)となり、政府がプラスマイナスゼロの状態になっているときです。

企業は設備投資やR&D投資のためにおカネを借りて供給能力を引き上げていく、そして供給能力を上回る需要が創出されれば必ず経済は成長します。

結果、家計の所得は増え資金過剰になっていくわけです。

因みに、もしも需要が供給能力を過剰に上回りすぎると悪性インフレになりますので、そのとき政府は資金過剰(増税や緊縮財政)になることによって需要を抑制します。

逆に、もしも需要が不足しすぎれば政府は資金不足(減税や財政支出の拡大)になることで需要を創出しなければなりません。

これがいわゆる機能的財政論と呼ばれるもので、健全財政論とは一線を画すものです。

さて、1998年時点の積み上げ棒グラフをみますと、家計と金融機関と企業が①の状態にあり、政府と海外とNPOが②の状態になっており、この年、政府は51兆円以上もの資金不足状態になりました。

その理由は、この前年に消費税が増税(3%→5%)され、日本政府が本格的な緊縮財政(歳出削減による収支均衡)をはじめたために日本経済がデフレという総需要不足経済に突入してしまったからです。

どこの国でも、バブル経済の崩壊によって多くの企業が借金返済(バランスシートの調整)に走り、そのうえ政府が緊縮財政を行えば必ず経済はデフレ化します。

ただし、あの時もしも政府が資金不足51兆円をゼロ円(資金過不足ゼロ)にしていたとしたらどうなったでしょう?

我が国のGDPはまちがいなく450兆円前後にまで落ち込んでいたはずです。

そうなれば多くの倒産と失業と自殺者を出していたことは間違いありません。

何が言いたいのというと、巷にいる「政府の赤字は悪だ」という健全財政論者たちは「どれほどの倒産、失業、自殺者が発生しようとも構わない」と言っているに等しいのです。

このように言うと「だったら海外だけを資金不足にすればいいじゃん」と反論する人がいるかもしれません。

海外の資金不足とは日本の経常収支の黒字を意味しています。

もしも「海外」だけが資金不足で、ほかの全ての経済主体が資金過剰となった場合には、例え政府収支をプラスマイナスゼロにしたとしても、恐ろしいほどの国際政治上の摩擦が生じることでしょう。

詰まるところ、現在の日本経済の最大の問題は、本来は資金不足にならなければならない企業(非金融法人企業)が1998年以降は資金過剰になり続けているということです。

これを資金不足にさせるにはデフレを脱却しなければなりません。

そのためには何が必要か?

そうです。

政府の赤字拡大です。

そもそも経済成長とは「誰かが負債を増やす」ことなしでは拡大しないのです。