米国の国務省が、新型コロナの感染拡大が続いているとして、米国民に対し日本への渡航を中止するよう勧告を出しました。

日本への渡航警戒レベルを「渡航再検討」に相当する「レベル3」から「渡航中止・退避勧告」にあたる最高レベルの「レベル4」に引き上げましたとのことです。

ご承知のとおり日本政府は緊急事態宣言の延長を検討していますが、ワクチンの接種が他の先進国と比べて大幅に遅れていることから、米国国内では五輪開催を懸念する声が高まっているようです。

外交上の最大のパートナーである米国から、しかも日本よりも新型コロナによる死者を出している米国からこのように言われて世界に喧伝されているのは、我が国のコロナ対策が質と量ともに不十分であり、とりわけワクチン接種がいかに遅れているかの証左です。

きのう大規模接種会場を視察した菅総理が「ワクチン接種は切り札だ」と言っていましたが、今更なにを言っているのでしょうか。

もしも総理に就任にした時点でそのことを理解し、他の先進国と同様に昨年の12月からワクチン接種を開始してさえいれば事態はもっと好転していたはずです。

ワクチン接種を4ヶ月も遅らせた政治家と学者、そしてそのことを報道しないメディアの責任は実に重い。

さて、話はかわって本日は銅の相場について取り上げます。

銅の国際指標といえば、ロンドン金属取引所(LME)です。

産業革命のころ、英国は大量の銅を必要としました。

それを、当時(現在においても)、世界最大の銅の産出国であったチリから輸入していました。

チリからロンドンに到着するまでに約3ヶ月を要したことから、ロンドンにおいて価格の変動リスクを回避するための先物取引所が設けられたわけです。

そうした歴史的な経緯があって、未だにロンドンの3ヶ月先物が国際的な基準となっているのは実に興味深いところです。

因みに、LMEは現存している最古の先物取引所です。

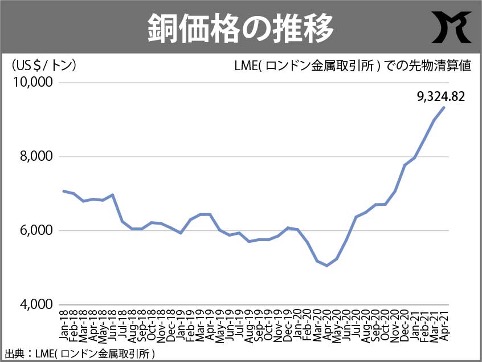

冒頭のグラフのとおりLME相場をみますと銅の価格が上昇しています。

銅は家電製品、自動車、電線等々に幅広く使われており、とりわけ製造業にも大きな影響を与える鉱物資源です。

その同価格が2011年2月につけた過去最高値(10,148$/トン)の水準に接近する勢いです。

価格要因の理由はいくつか挙げられますが、何よりもコロナ禍の影響によりチリなどの生産国での供給量の減少と、中国国内の需給(製品・原料)逼迫が主たる要因のようです。

なお、日本を除く主権通貨国が積極的な財政政策に転じていますので、今後の景気回復への期待が投機筋の動きを活発にしていることの影響も大きいのでしょう。

特に、ファイザー社がワクチン開発の成功を発表したとき、及びバイデン米政権が巨額の投資計画(財出計画)を発表したときに銅相場の取引が活発化したという。

とはいえ、投機筋は銅を実際に消費するわけではないので、例えば米国FRBのテーパリング(金融緩和の縮小)などをきっかけに売りに転じる可能性はあります。

一方、実需の面においては、やはり中国経済の影響が大きい。

なぜなら銅の消費量を世界シェアでみますと、世界の半分は中国が消費しているからです。

今や中国は世界最大のEV(電気自動車)生産国です。

EV車には銅が使われますので、てっきりそのことが中国での銅需要を押し上げているのかと思いきや、そうではないらしい。

中国での銅需要を高めているのは、住宅向けの電線とのことです。

なるほど、中国の不動産投資は右肩上がりに増えています。

となると今後は、中国の不動産投資が銅の国際相場に強く相関することになるのかもしれません。

今年、中国では中共結党100周年という大イベントがあり、来年は習近平主席が長期政権を決めると言われている党大会がありますので、そうした大きな政治イベントが終わるまでは例え投機筋が売り越しに走ったとしても意外に銅相場は底堅いのではないでしょうか。

今後も銅相場を通して中国経済に注目したいと思います。

中国経済の動向は日本にとって極めて重要です。

なぜなら経済と軍事は常に一体だからです。

言わでもがな、日本経済よりも中国経済のほうが成長すればするほどに、相対的に日本の防衛力は弱体化していくことになります。

現に、もはや追いつくことが不可能なほどに我が国の安全保障能力は弱体化しています。